Калькулятор просадки

Как использовать калькуляторов

Просто введите начальный баланс, количество последовательных лоссов и лосс на сделку (в процентах), чтобы рассчитать ожидаемую просадку.

Что такое просадка?

Просадка является одним из ключевых факторов при оценке риска торговой системы. Часто можно услышать фразу "нет прибыли без риска", однако насколько велик риск?

С помощью показателя просадки вы можете быстро узнать, насколько рискованна инвестиция.

Просадка - это наибольшее падение от пика (высшей точки) до долины (низшей точки) в процентах или в денежном выражении.

Например, инвестиция с 50-процентной просадкой означает, что в определенный момент реализованные или нереализованные потери составили 50% от стоимости инвестиции.

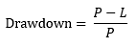

Какова формула просадки?

P = Пиковый (наивысший) баланс

L = Самый низки баланс (долина)

Как рассчитать просадку?

Допустим, ваш счет достиг высокого баланса в $100 и опустился до $72. Это означает просадку в размере (100-72)/100=28%.

Каждый раз, когда счет достигает нового пика, вы ищете новую низкую точку для расчета новой просадки. Если вы получаете значение просадки выше, чем предыдущее значение, то у вас новая максимальная просадка.

Почему просадка важна?

Когда вы сравниваете две торговые системы, торговая система с более высокой доходностью не обязательно означает лучшую торговую стратегию - это может означать, что она просто приняла на себя больший риск, чем система с более низкой доходностью. Если вы хотите узнать, какая система имеет лучшее соотношение риска и прибыли, вы можете просто разделить доходность на просадку - большее значение будет иметь та торговая система, которая меньше рисковала при той же доходности.

Например:

- торговая система (a) с прибылью 50% и просадкой 10% имеет коэффициент риска 5

- торговая система (b) с прибылью 70% и просадкой 25% имеет коэффициент риска 2,8

Таким образом, несмотря на то, что система (b) принесла более высокую прибыль, она рисковала почти в два раза больше, чем система (a). Некоторые инвесторы предпочтут более высокую доходность, однако некоторые предпочтут свести риск к минимуму и поэтому предпочтут систему (a).